5家A股上市银行三季报率先出炉。截至10月27日,已有平安银行、杭州银行、南京银行、常熟银行、沪农商行披露2024年前三季度经营情况,5家银行归母净利润普遍实现同比正增长,但分化趋势明显,其中平安银行营收仍呈负增长。另从有可比数据的两家银行来看,净息差仍处于下行通道。

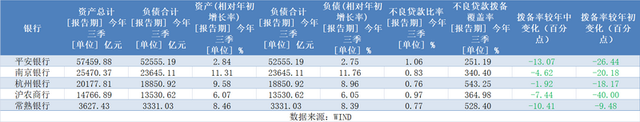

从资产扩张节奏来看,前三季度各银行增速较上半年有升有降。不良贷款率方面,平安银行较年中改善,常熟银行继续抬升,其余3家银行持平。拨备覆盖率方面,5家银行均有不同程度下滑。

息差继续收窄,盈利增速仍在分化

今年前三季度,平安银行营收增速延续上半年负增长趋势,降幅较中报略有收窄,但仍在12%以上。其余4家已披露财报的银行中,常熟银行营收同比增速超过10%继续领跑,但较上半年略有回落;南京银行营收同比增速超过8%,较上半年略高;杭州银行、沪农商行营收分别同比增长3.87%、0.34%。

5家银行归母净利润在前三季度均实现了同比正增长,但增速同样有较大分化。其中,杭州银行、常熟银行分别以18.63%、18.17%同比增速领跑,但较上半年均有回落;南京银行、沪农商行归母净利润分别同比增长9.02%、0.81%,较年中略高;平安银行归母净利润同比增0.24%,较上半年的1.94%明显回落,其中第三季度下降了2.8%。

对于营收下滑和归母净利润小幅正增长,平安银行表示,前者主要受持续让利实体经济、调整资产结构等因素影响。通过数字化转型驱动经营降本增效,加强资产质量管控,加大不良资产清收处置力度,该行净利润同比增长。

从营收主要构成来看,利息净收入的下滑压力仍在。其中,平安银行利息净收入同比降幅超过20%,不过较上半年的同比降幅已收窄约1个百分点;沪农商行、南京银行利息净收入也分别有3%和1%左右的下滑;杭州银行、常熟银行利息净收入则分别同比增长3.87%、6.15%。

息差方面,目前仅平安银行、常熟银行单独披露了前三季度净息差数据,二者分别较年中下滑了3BP(基点)和4BP,分别降至1.93%和2.75%。相比去年同期,平安银行、常熟银行净息差分别下降了54BP、20BP。

对此,平安银行在财报中表示,报告期内,该行坚持让利实体经济,主动调整资产结构,同时受市场利率下行、有效信贷需求不足及贷款重定价等因素影响,净息差下降。

沪农商行也在未来展望中提到,受年内LPR(贷款市场报价利率)和存款挂牌利率多次下调、存量存贷款重定价等多重因素影响,银行业资产负债两端利率持续下行,在息差水平继续收窄的趋势下,该行将紧跟政策导向,积极应对市场变化,加强前瞻性研判和精细化管理,优化资产负债结构,努力实现息差表现优于同业平均水平。

除利息净收入外,部分银行的中间收入依然承压。沪农商行财报显示,该行前三季度手续费及佣金净收入同比下降16.45%,主要受代销保险费率下降影响,相关手续费收入有所减少。

不过,同期也有银行手续费及佣金净收入逆势增长。比如,常熟银行今年前9个月实现相关收入6508.8万元,相比去年同期的1807.9万元大幅增长2.6倍。半年报显示,该行前6个月手续费及佣金净收入为1923.3万元,较上年同期(负增长)也有大幅改善,三季度则较上半年继续出现了大幅增长。

资产规模稳步扩张,多家银行存贷失衡

从扩表速度来看,今年前三季度各家银行资产规模继续保持增长,节奏较上半年有快有慢。南京银行、杭州银行、沪农商行3家银行资产增速较年中提升,平安银行、常熟银行资产增速较年中略降。

负债方面,各银行增速排名与资产增速保持一致,城农商行整体增速高于股份行。其中,南京银行增速最高,超过11%,杭州银行、常熟银行紧随其后,均在8%以上,沪农商行、平安银行负债较年初分别增长6.05%、2.75%。

不过,从贷款和存款情况来看,部分银行失衡现象依然较为明显。前三季度,常熟银行存款增速较上半年略有提升,达到14.79%,贷款增速由年中的7.42%提升至7.75%;平安银行则在存款较年初增长3.7%的情况下,贷款增速降至-0.7%,二者在年中分别为4.8%和0.2%。

平安银行贷款增速滑坡主要受零售业务尤其信用卡、消费贷及经营贷拖累,前三季度该行个人贷款余额减少了9.6%。对此,平安银行解释称,该行顺应外部经营环境变化,主动调整零售贷款业务结构,促进“量、价、险”平衡发展。从数据来看,期末该行住房按揭贷款余额3125.37亿元,较上年末增长3.0%;信用卡应收账款余额4530.88亿元,较上年末下降11.9%;消费性贷款余额4768.92亿元,较上年末下降12.5%;经营性贷款余额5448.30亿元,较上年末下降11.4%。

相比之下,南京银行则是贷款增速与存款增速剪刀差进一步扩大,前三季度该行贷款增长12.52%,较上半年的9.79%明显提速,但同期存款仅增长2.42%,较上半年的3.58%有所回落。

另从负债结构来看,在多重因素影响下,上半年部分银行对公存款大幅减少引发关注。从前三季度情况来看,这一趋势仍未明显改善,上述5家银行中有3家企业活期存款减少,分别是杭州银行、南京银行、沪农商行,其中存款失速的南京银行企业对公存款较年初减少了近500亿元,降幅超过18%。

在个人贷款方面,去年以来,不少银行房贷业务受到存量和增量两方面压力持续缩水。不过,沪农商行在财报中提到,在提前还贷规模持续高位的情况下,该行加大信贷投放力度,个人贷款规模自今年二季度开始呈现较好增长态势,前三季度累计房产按揭类贷款投放量较去年同期提升超40%。

资产质量改善,拨备率全面下滑

资产质量方面,相比今年上半年,三季度末5家银行不良贷款率呈“一升三平一降”,其中常熟银行不良率略升0.01个百分点至0.77%,平安银行不良率略降0.01个百分点至1.06%。

南京银行表示,2024年以来,公司一方面加强授信政策执行与客群选择,严把入口关,另一方面加快存量风险出清,加大不良处置力度,资产质量基础持续夯实,主要指标保持稳定。四季度,该行将不断提高风险防控前瞻性,深化信用风险排查与预警管理,加强风险客户分层分类处置,确保资产质量保持优良。

从拨备覆盖情况来看,三季度5家银行拨备覆盖率均有不同程度下滑,其中平安银行、常熟银行三季度末拨备覆盖率分别较年中下滑了13.07个和10.41个百分点。相比去年年末,沪农商行拨备覆盖率已下行40个百分点,平安银行、南京银行分别下滑约26个和20个百分点,杭州银行拨备覆盖率下行幅度也接近20个百分点。其中,杭州银行、常熟银行拨备覆盖率仍保持在500%以上的高位,平安银行则降至251.19%。

资本充足率方面,多数银行相关指标较年中进一步改善。不过,沪农商行资本充足率、一级资本充足率、核心一级资本充足率较年初改善,但较年中均有不同程度下滑,平安银行一级资本充足率指标较年中也略有下滑。

(本文来自第一财经)

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云

发表评论