来源:中国经营报

本报记者 杨井鑫 北京报道

进入9月以来,银行消费贷利率“卷”出新高度,有银行已经打出了利率“1”字头的营销牌,最低利率低至1.88%。部分银行则不断发放优惠券和利率券,通过阶段性优惠实现降价揽客,而这些贷款利率多数在3%以下。

据《中国经营报》记者了解,随着银行不断“卷”进市场价格战,消费贷业务已经走入困境。在市场需求有所减少的情况下,大部分银行的消费贷款增速放缓,甚至有近三成的上市银行消费贷规模呈现下滑态势。与此同时,上市银行消费贷的资产质量持续下行,不少银行在风控把关上更加谨慎。

规模逾5.6万亿元

目前,A股42家上市银行的2024年上半年业绩披露完毕。其中,40家上市银行公布了上半年的消费贷投放情况。

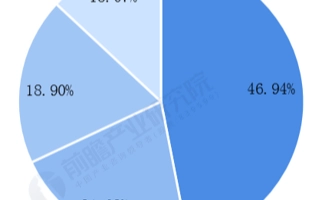

记者统计数据显示,截至6月末,40家上市银行的消费贷总规模达到5.64万亿元,较上年年末增长6.64%,相比去年年末近20%的增速已然明显放缓。值得注意的是,在40家上市银行中,有13家银行的消费贷规模缩水,占比超过30%。其中,中小银行消费贷的表现分化较为严重。

上市银行2024年半年报显示,工商银行(601398.SH)、建设银行(601939.SH)、农业银行(601288.SH)、邮储银行(601658.SH)、交通银行(601328.SH)5家国有大行上半年投放的消费贷规模超过2万亿元,增速达到了16.8%。其中,农业银行、交通银行两家银行的消费贷增速均超过26%。工商银行和建设银行两家银行的消费贷也实现了两位数增长。

工商银行表示,该行聚焦价值创造,促进信贷结构转型升级。以“零售+普惠”贷款占比提升为抓手,通过创新产品模式、优化审批流程、强化线上渠道触达,加快零售业务转型。包括个人经营贷款、个人消费贷款在内的非按揭类零售贷款保持同比多增态势。

农业银行则表示,个人消费贷的增长主要是由于银行积极拓展消费领域场景,提升消费金融服务覆盖面和便利性所致。

在股份制银行中,招商银行(600036.SH)上半年的消费贷规模为3777.45亿元,较上年年末增长25.27%,增速居股份行首位。除了招商银行之外,其他股份行消费贷的增速均在10%以下,甚至有两家股份制银行的消费贷增速表现为负增长。

招商银行表示,上半年受消费增长放缓和房地产市场低迷的影响,信用卡贷款和个人住房贷款规模有所回落,银行积极应对市场变化,着力推动小微、消费贷款业务增长。下半年,银行将持续关注内外部经营环境变化,持之以恒加强有效资产组织。零售贷款方面,在加强风险管理的前提下,继续推动小微贷款、消费贷款增长,保持个人住房贷款和信用卡贷款规模的相对稳定。

在城商行中,上市银行上半年的表现差异较大。杭州银行(600926.SH)、成都银行(601838.SH)等6家银行的消费贷规模实现了两位数增长,但也有11家银行规模有所下降。

记者注意到,作为城商行中的“优等生”,宁波银行(002142.SZ)今年上半年消费贷投放3318.15亿元,较上年年末增长了3.38%。而该行2023年消费贷的增速达到了31.89%,在可比同业中的表现也是数一数二。

此外,张家港行(002839.SZ)的消费贷规模则在近一年半中“坐了一次过山车”。该行2023年年末消费贷规模突破100亿元大关,达到102.26亿元,增速约为35%。但是,今年上半年,银行的消费贷规模回落至77.95亿元,规模降幅超过了20%。

“今年上半年消费增长放缓,对应消费贷的增长也有较大回落。在大多数银行实现线上信贷投放之后,国有大行凭借相对较低的利率在市场上占有比较优势,而中小银行该业务受市场影响更明显一些。”一家国有大行零售业务人士表示。

该国有大行零售业务人士认为,银行消费贷都是线上化标准产品,客户对于利率的敏感度更高,这就导致了银行消费贷利率在不断地“卷”。“部分银行为了获客甚至赔本赚吆喝,这其实对银行的持续经营会造成负面影响。”

“银行的贷款利率降下去容易,但是利率升上来就难了,可能部分客户的接受度没有那么高。另外,银行以1.88%的利率投放消费贷,除资金成本之后,利润实际几乎为零。一旦出现坏账,可能都没有利润来覆盖。”上述国有大行零售业务人士称。

他认为,以往消费贷是一些中小银行盈利的利器。“市场需求量大,在客户下沉的过程中能够获得更高的利润。但是,如今银行的竞争不应该仅仅放在利率上,而是在客户的选择上,避免坏账吞噬利润。”

作为一家国有大行,邮储银行行长刘建军一再强调该行坚持“量价险”均衡。他认为,邮储银行绝不走为了规模“以量换价”这样粗放式发展的道路。

不良“隐忧”

经过此前消费贷激增之后,而今市场更关注贷款的质量问题。今年上半年,上市银行整体不良贷款率保持稳定。截至6月末,超过四成的银行不良贷款率较上年年末呈现下降趋势。但是,也有9家上市银行的不良贷款率较去年年末有所上升。

对于不良率的上升,西安银行(600928.SH)在2024年半年报中解释称,在经济增速放缓、产业结构变化等趋势下,受建筑、房地产、制造及批发零售等行业风险上升因素影响,该行信贷资产受到一定程度的质量下迁和逾期率上升压力。

事实上,相比对公贷款而言,个人贷款业务领域的风险更不容忽视,而消费贷则是个人贷款业务中坏账爆发的重灾区。截至6月末,平安银行(000001.SZ)个人贷款的不良率为1.42%,较上年年末上升了0.05个百分点。该行表示,部分个人客户的还款能力仍处在恢复过程中,个人贷款不良率有所上升。

在中期业绩会上,零售贷款资产质量及风险防控问题可以说是银行高层的必答题。平安银行行长冀光恒在业绩会上表示,平安压降了高风险的信用类零售贷款1500亿元左右,对营收的冲击非常大。“现在想起来后怕,如果去年再多做几千亿元这种高风险产品,今年可能出现的情况就不可收拾了。”

招商银行副行长王颖则表示:“整个行业在零售贷款风险管理上都将面临严峻的挑战和压力。我们一点都不敢松懈,保持了高度的敬畏之心。预计下半年及未来一段时间,不良率、关注率、逾期率还会略有上升,但是整个零售信贷的风险是稳定可控的。”

浙商银行(601916.SH)行长助理、首席风险官潘华枫表示,部分小微企业和零售客户还款能力面临考验。受当前经济环境及房价下跌影响,部分小微企业和零售客户的信用风险上升趋势延续,这也是资产质量所面临的风险压力来源之一。

记者了解到,近期已经有多家银行在消费贷审批的风险把关上更加谨慎,尤其是对过度负债和多头负债的客户往往很难通过贷款申请。

北京一家国有银行网点客户经理对记者表示,如果客户已经在3家银行有消费贷款,银行的贷款申请是很难通过的。另外,已经有房贷的客户在申请大额消费贷时也会受到一定影响。

此外,对于消费贷资金的用途,银行的把关也越来越严格。记者注意到,对一些过于频繁的消费支付客户,银行可能电话与客户核实消费情况或者要求客户提供消费凭证,才能在贷款提款时通过。

“银行会对消费用途进行风险评估,这个是通过银行系统来做。如果客户随意地改变资金用途,那么银行的风控可能就会出现偏差。”上述国有银行网点银行客户经理表示,“不同银行消费贷周期和利率都不同,客户需要在承受的范围内选择产品。”

海量资讯、精准解读,尽在新浪财经APP

责任编辑:李桐

发表评论