“点了一份6毛钱的保险,实际一年需要缴纳300多元。”在广东工作的李明(化名)最近碰到了点烦心事。在一个月前,他收到电话称目前一款保险产品有专属活动,仅需0.6元/月就可以有百万元保额。李明以为是此前购买的一款保险的赠品,便稀里糊涂操作后开了一款新保险,最终价格远超预计,取消还困难重重。

这并非个例,近期,有多名投资者向第一财经记者反映,被监管叫停的“首月0元”保险,又以“首月0.6元”、免费赠险等形式卷土重来,被广泛推广,不少投资者被误导,买入了远超预计金额的保险产品。

保险行业人士认为,与传统的广告投放相比,首期低价或免费赠险是转化率最高的营销方式之一,相当于“钩子”或者“引线”,可以快速圈选目标人群,随后精准高频触达。投资者可能易受首月价格误导,最终缴纳高于预计的保费,也可能被引入“蓄客池”,再被频繁引导升级保险产品。

“首月0.6元”营销噱头再起

第一财经以“0元保险”为关键词在多家社交平台上搜索,发现当前直接宣传“首月0元”的广告不多。但有投资者向记者反映,近期在市面上这类产品确实存在,只是较少在社交平台高调宣传,大多通过短信、电话、定向推送等形式隐蔽传播。

9月9日,根据多名投资者提供的信息引导,第一财经记者点击进入一家名为“星火保”的在线平台产品推广页面,该页面代销的某款百万医疗险产品中,首页醒目处标注着“年度保额600万元”“6毛/月”等宣传标语。左下方费用测算板块显示,该产品仅需0.02元/天,折合保费0.6元/月。

记者实测购买这类保险产品发现,在其网络销售过程中存在多个不规范之处。

在记者实测过程中,该页面并没有展示这款产品的费用清单和具体保障内容。而根据原银保监会2020年发布的《互联网保险业务监管办法》规定,互联网保险产品的销售或详情展示页面上应包括保险条款和保费(或链接),应突出提示和说明免除保险公司责任的条款,并以适当的方式突出提示理赔条件和流程,以及保险合同中的犹豫期、等待期、费用扣除、退保损失、保单现金价值等重点内容。

但在“星火保”平台上购买上述百万医疗险产品时,其客户告知书、互联网保险客户适当性评估问卷、服务协议等16个关键文件仅以链接形式存在,客户可一键勾选“已阅读”,并不需要逐一点开阅读。

在上述文件中,除了常规的保险购买文件,还有保险经纪机构的《自主重新投保及授权代扣服务协议》隐藏其中。这份协议显示,投资者授权安行经纪就购买保险产品的保费支付事宜执行代扣服务,从本人绑定的银行账户、第三方支付平台账户中托收相应资金。其中包括每月需支付的保费、自主重新投保时支付的保费等。这意味着,如果客户没有仔细打开文件阅读,很有可能在实际不知情的情况下,与该保险经纪达成自动扣款的协议。

另外,部分保险产品的实际保费可能并非0.6元/月。记者在实测过程中虽然没有实际购买上述产品,但一名在今年6月购买过“星火保”某款产品的投资者王婷(化名)告诉记者,她购买的产品宣称0.6元/月,实际每月扣费14元,0.6元仅是首月优惠。

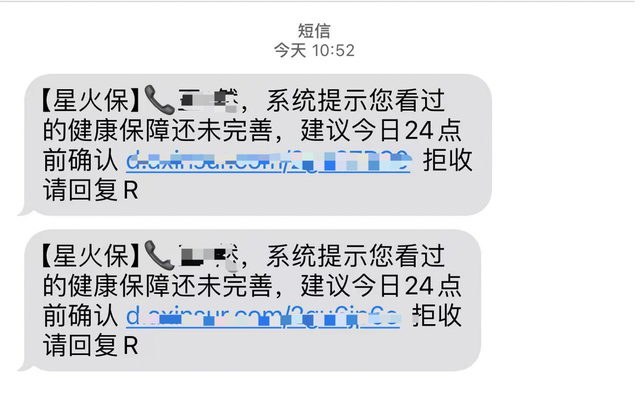

此外,王婷还告诉记者,在费尽周折取消自动扣费后,她在接下来一个月里密集收到营销信息的轰炸。“大多是短信和人工智能电话,都是邀请再次购买这款产品。”她说。

一位互联网保险人士告诉记者,“首月减免”是许多互联网平台惯用的营销套路,但是用在保险这类金融产品上争议很大,有较大的合规性风险。另外,首月虽然只有几毛钱,但保险一般都有一定的等待期,这意味着首月交的保费本身“含金量”也不大。

舆论发酵之后,10日,记者再次登录相关网站查询时发现,上述“0.6元保险”的广告页面已经消失,相关保险产品显示实际投保价格。

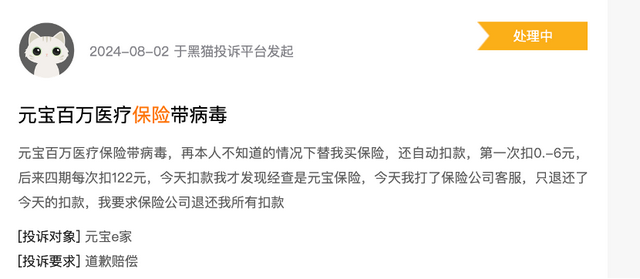

王婷的经历并非个例。第一财经记者以“0元保险”为关键词在某大型投诉平台 【下载黑猫投诉客户端】上搜索。近一个月有近百条投诉,投诉内容涉及诱导消费、强制扣费、电话信息骚扰等,涉及多家保险经纪机构。

免费赠险?“魔方业务”的连环套路

除暂时熄火的“首月0.6元”产品外,记者注意到,一些机构还利用免费赠险诱导客户升级保险额度。

据保险人士介绍,业内将这种通过免费赠险或以低保费、低保额、高免赔的保险来获客,进而引导客户“升级”保障或投保其他保险的行为,称为“魔方业务”。

第一财经记者从“星火保”的一篇公众号推文跳转后进入一款保险产品的推广页面,宣称可以凭手机号免费领取赔付金额100万元的家庭意外险。

在点击“免费领取”后,该平台短暂出现了一秒左右领取成功的页面后,强制弹出另一款防癌险产品。而此时投保人还以为正在进行此前免费领取的步骤,匆忙中进行操作,购买了所谓的 “升级”保险产品。

在记者放弃购买升级产品后,公司多次通过短信、电话等形式,称当前的保障额度不足,建议消费者升级产品。

据多份客户告知书,星火保平台的运营主体为安行天下保险经纪(上海)有限公司(下称“安行经纪”)。针对上述首月0.6元、免费赠险后邀请升级等营销方式,第一财经记者向该公司邮箱发送采访函,截至发稿尚无回复。

监管从严

在此之前,监管已多次出台相关规定规范保险经纪机构的销售行为。

早在2020年,原中国银保监会消费者权益保护局已就“首月0元”“首月1元”等欺骗投保人问题,对多家保险公司、经纪机构予以通报和处罚。

2023年7月,据媒体报道,国家金融监督管理总局深圳监管局向辖内各财险公司发布《关于个别短期健康险业务中存在问题及相关风险的通报》,称个别财险公司将低保费或免费赠送的低保额、高免赔重疾险作为“引线”保险方案进行获客,进而引导其“升级”投保常规医疗险或重疾险。要求已开展的公司要进一步自查整改、严肃内部问责。

2023年11月6日,针对短期健康险,监管部门发布《关于进一步做好短期健康保险业务有关事项的通知》,新增了对互联网销售平台的相关要求。要求各保险公司应当切实履行主体责任,加强第三方销售渠道管理。

同日,监管部门还发布了《关于短期健康保险产品有关风险的提示》(下称《提示》),要求在销售时应对产品的免赔额、免赔责任、赔付比例、退保约定、保费缴纳方式等重要内容向消费者进行清晰告知和提示。不应使用“保费低至(最低)X元”“每月X元起”“保障高至(最高)X万”,以及“低至(最低)”“起”“高至(最高)”等词汇进行不当宣传。

监管三令五申之后,此类业务一度收敛并在市场难觅踪迹。

为何近期“魔方业务”“首月X元”等有卷土重来的迹象?华南一名保险机构从业者表示,与常规的广告投放相比,首期低价或免费赠险是转化率最高的营销口径,相当于“钩子”或“引线”,将对保险产品有需求的人群在短时间里揽入“蓄客池”,再通过不断触达客户引导其购买真正的主力产品。监管严控之下,规模较大的机构基本已调整策略,但一些中小保险中介机构容易铤而走险。

“部分中小型保险经纪机构客户积累不多,又都是代销产品,也基本没有用户黏性,想要在竞争激烈的保险市场分一杯羹,可能就会剑走偏锋,采取这类手段揽客甚至误导客户。”上述人士称。

有业内人士认为,互联网保险的优势在于购险快捷方便,但不可过多省略必要步骤或打造营销噱头吸引流量,盲目追求销售规模。长期来看,机构在产品或营销方式创新的同时更应注重合规底线,不可一味拼流量来谋求短期利益。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹

发表评论